2020年10月19日、政府は税務管理法のいくつかの条項を詳細に規定した政令126/2020/ND-CP(以下「政令126」)を発行しました。政令126は2020年12月5日から施行されます。

政令126は9章44条から成り立っています。この政令は、いくつかの移行ルールに従って2020年12月5日から施行されます。

政令126の重要なポイントは以下の通りです:

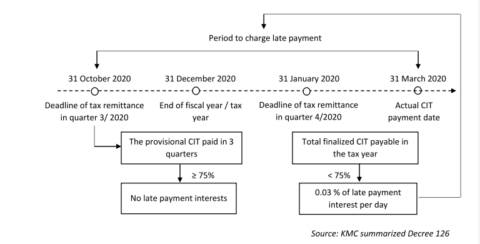

- 第8条によれば、税年度の最初の3四半期に支払われる法人所得税(CIT)の合計は、確定されたCITの75%未満であってはなりません。3四半期で支払われた税金が75%未満の場合、3四半期の納税期限から支払い日までの遡及額に対して遅延納税の罰金が適用されます。

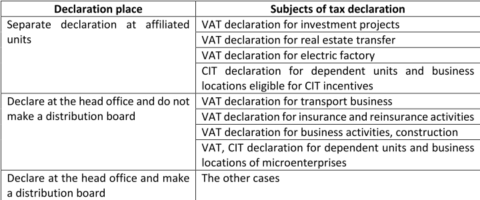

- 第11条は、従属単位に対する税務申告の規定をさらに明確にしています。納税者が本社で集中会計を行い、他の省に従属単位を持つ場合、納税者は本社で税金を申告し、各省の納付税額を配分します。以下の表では、付加価値税(VAT)の申告場所に関する特別なケースが記載されています:

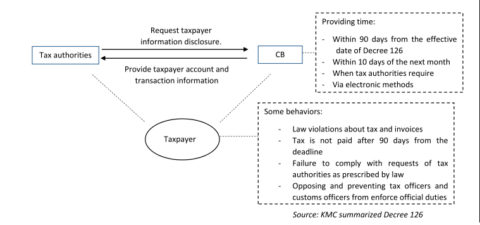

- 政令126の第29条および第30条は、商業銀行(CB)の納税者情報の開示に関する義務と責任を規定しています。

- さらに、政令126の第14条によれば、特定のケースにおいて税務当局の課税権が拡大されます:

+税価格の決定方法に関する契約を締結した会社が、税金回避のために商業原則に従わない場合。

+不正な請求書を使用し、取引における商品やサービスが実際に存在しているにもかかわらず不正に請求

書を使用して税金を申告する場合。

+10日以内の検査決定に従わなかった場合、15日以内の税務検査に従わなかった場合。

+評価および移転価格の申告に関する規定に従わなかった場合。